É possível Brasil substituir os EUA na demanda chinesa de soja?

Atualmente a China já é o destino de mais de 70% das exportações brasileiras do grão

Artigo publicado no portal do CME Group sugere que em 2025 a China pode suprir quase toda a sua necessidade de soja com importações do Brasil. Isso ocorreria em detrimento das compras que o país atualmente realiza com os Estados Unidos, que em 2024 será entre 20 e 22 milhões de toneladas. A análise, publicada pelo CME, empresa que controla a Bolsa de Chicago, é de autoria da AgResource, consultoria norte-americana que atua no mercado de commodities agrícola há 37 anos e mantém escritório no Brasil.

A intensificação das transações entre China e Brasil, em especial o comércio global de soja será impactado pela política, afirma o texto. Os autores alertam que a longo prazo a política deve desempenhar um papel maior no crescimento do comércio mundial de soja. Em tradução livre, “isso está centrado nas relações comerciais entre EUA e China, que sem dúvida azedaram. E é improvável que isso seja resolvido, não importa quem seja o presidente em janeiro de 2025”. O artigo lembra ainda que a China é de longe o maior importador e consumidor mundial de soja.

Sobre o curto prazo, a AgResource destaca que o que mais importa é o tamanho da produção e exportação de soja brasileira em 2024. Aqui, uma crítica e constatação, de que ainda não há consenso sobre o tamanho da produção brasileira de soja no ciclo atual. Mas que a safra e o excedente da América do Sul serão grandes em qualquer cenário, mesmo com o que eles definem de uma “discrepância” de 6,3 milhões de toneladas entre o governo brasileiro (CONAB), que projeta a produção em 147,7 milhões de toneladas, e o USDA, que estima a produção em 154 milhões.

Ainda sobre o tamanho da safra brasileira, o artigo coloca que o mercado também não se entende, com fontes prevendo a produção brasileira de soja em 2024 em 140 milhões de toneladas ou menos, e alguns preveem uma produção acima de 155 milhões de toneladas. Aí vem a crítica, que tem fundamento: “infelizmente, o tamanho real da safra de soja do Brasil em 2024 provavelmente não será conhecido até o início de 2025. Nos últimos anos, o mercado só consegue calcular os suprimentos brasileiros quando o excedente exportável do Brasil se esgota.”

Considerando essa variável, a AgResource defende no artigo que uma safra brasileira abaixo de 145 milhões de toneladas significa que os EUA dominarão o comércio mundial entre setembro e dezembro. Já uma safra brasileira acima de 155 milhões de toneladas implica que não há muita necessidade de crescimento da produção nos EUA ou em outros lugares. E que até agora, o mercado à vista brasileiro está se comportando como se o governo brasileiro estivesse correto com sua estimativa de 147,7 milhões de toneladas.

A consultoria também entende que se possível a China preferiria importar soja exclusivamente do Brasil e da Argentina, que não vai acontecer em 2024, mas talvez em 2025. Mas que de qualquer forma a China não importará dos EUA uma tonelada acima do que realmente precisa. Essa crença estaria inclusive expressa nos números de maio do USDA, quando a China normalmente garante pelo menos um milhão de toneladas de soja dos EUA para entrega no ano de comercialização seguinte, o que não aconteceu neste ano para 2024/25.

Dependência extrema

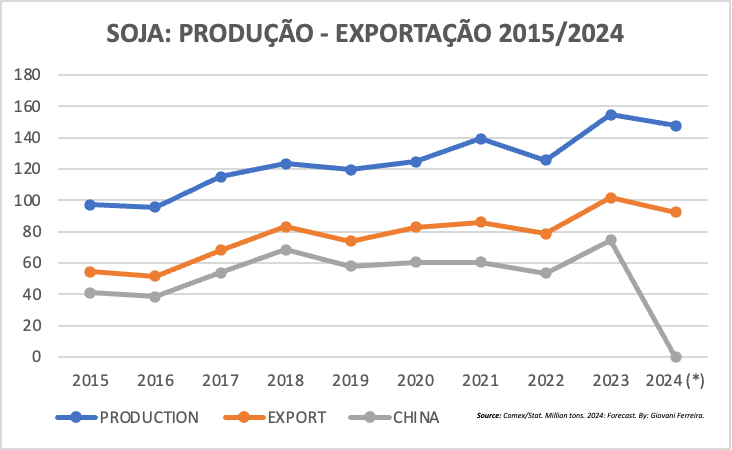

Na opinião do diretor do Canal Rural Sul, Giovani Ferreira, com uma produção na casa das 150 milhões de toneladas e exportações de 100 milhões de toneladas, performance verificada em 2023, neste momento o Brasil não pode e nem quer ampliar suas exportações para a China. Atualmente mais de 70% da exportação de soja grão do país têm a China como destino, o que no ano passado representou mais de 70 milhões de toneladas. Essa é uma dependência que preocupa os produtores brasileiros, diz Ferreira, que também é o analista do quadro AgroExport do Canal Rural. “Na última década, com o crescimento da produção, a intenção do Brasil sempre foi diversificar esse mercado. Mas até agora, sem sucesso, uma vez que os embarques para os portos chineses só cresceram no últimos anos.”

Além do apetite chinês pela soja brasileira é preciso analisar outros aspectos para a demanda da soja produzida no Brasil. Com um consumo interno cada vez maior e crescente, principalmente para biocombustíveis e ração, aumenta também a demanda da soja brasileira para a agroindústria, que começa a competir mais com a exportação. Basta analisar o destino das 154 milhões de toneladas produzidas no ciclo 2022/23, das quais foram exportadas 102 milhões, outras 52 milhões foram processadas destinadas para a produção de biocombustíveis, com um estoque final de 3,3 milhões de toneladas. Importante destacar que o estoque final é menor que o inicial, calculado em 5,9 milhões de tonelada. Os dados são da Conab.

No ciclo 2023/24, a produção menor estimada da 147,6 milhões de toneladas deve ter um recuo ainda maior, para 145 milhões de toneladas devido as enchentes no estado do Rio Grande do Sul, segundo maior estado produtor de soja no país. Com isso, considerando uma demanda interna já estabelecida, o país deve racionar as exportações. Para o mês de maio, por exemplo, as exportações de todo complexo soja pelo Brasil foram menores em 2024 na comparação com 2023. Caíram de 18,5 milhões de toneladas para 15,7 milhões de toneladas, puxadas pelo grão que recuou de 15,5 milhões para 13,4 milhões de toneladas.

Assim, qualquer demanda extra para os chineses teria que sair do excedente exportável, o que significaria tirar soja não do consumo doméstico, mas de outros países importadores, o que não é intenção do Brasil. Com uma safra menor no ciclo 2023/24, seguramente o Brasil deve embarcar menos soja em 2024 sobre o volume realizado em 2023. Se serão exportadas 98 milhões de toneladas (USDA) ou 92,5 milhões de toneladas (Conab/Brasil), o que importa que o Brasil deve embarcar menos soja este ano.

Para as exportações de 2025 ainda é muito cedo para arriscar, pondera Ferreira. Tudo vai depender da aposta dos produtores no plantio da temporada 2024/25, que começa somente em meados de setembro. A considerar a disposição do agricultores, que enfrentam um ciclo de cotação em baixa e custos em alta, a área cultivada deve permanecer estável ou crescer no máximo de 1% a 3%, avalia. Ele também chama atenção para outra variável e lembra que o volume de produção ainda é incerto, pois vai depender do clima, que com a entrada do La Ninã oferece riscos maiores à produtividade na metade Sul do Brasil e favorece o cultivo na metade Norte do país.

Assim, conclui, aumentar a exportação para os chineses a ponto de substituir ou compensar as exportação dos Estados Unidos pode representar um risco ao abastecimento doméstico, às relações político-comerciais com outros países importadores e poderia inviabilizar a agroindústria esmagadora no país. Seria necessário aumentar sobremaneira a produção para atender o crescimento da demanda interna e as exportações para a China, o que não deve acontecer no curto prazo, afirma Ferreira.

SOJA: PRODUÇÃO – EXPORTAÇÃO 2015/2024 | |||||

| PRODUCTION | EXPORT | CHINA | % CHINA | ||

| 2015 | 97,09 | 54,32 | 40,92 | 75,33% | |

| 2016 | 95,69 | 51,58 | 38,56 | 74,76% | |

| 2017 | 115,02 | 68,15 | 53,79 | 78,93% | |

| 2018 | 123,25 | 83,25 | 68,55 | 82,34% | |

| 2019 | 119,71 | 74,07 | 57,96 | 78,25% | |

| 2020 | 124,84 | 82,97 | 60,59 | 73,03% | |

| 2021 | 139,38 | 86,10 | 60,47 | 70,23% | |

| 2022 | 125,54 | 78,73 | 53,61 | 68,09% | |

| 2023 | 154,60 | 101,86 | 74,47 | 73,11% | |

| 2024 (*) | 147,68 | 92,50 | *** | *** | |

| Fonte: Comex/Stat. Million tons. (*) Forecast. By: Giovani Ferreira | |||||

Fonte: Canal Rural